Firmenkundenportale: Neue IBM-Standardlösung für Verträge

Selfservice wird immer wichtiger. Je mehr Firmenkunden selbst erledigen können, desto schneller und unabhängiger sind sie von den Abläufen in der Bank. Auch deshalb entwickeln sich die Corporate-Websites immer mehr zu voll ausgebauten Portalen, die wichtige Services für Firmenkunden zugänglicher machen sollen. Was bei den Angeboten für Verbraucher längst normal ist, zieht darum auch zunehmend in die bislang eher vernachlässigten Firmenportale ein. Neben Konzernen rufen vor allem die Klein- und mittelständischen Unternehmen nach mehr Komfort.

„Vier von fünf der mehr als drei Millionen KMUs in Deutschland pflegen mehr als eine Bankbeziehung“, sagt Dr. Ralf Schopohl, Geschäftsbereichsleiter Informationssicherheit und Payments bei der SIZ GmbH, einem Unternehmen der Sparkassen-Finanzgruppe mit den Schwerpunkten IT- und Sicherheitsstandards sowie Beauftragtenwesen. „Komfortable Corporate Portale geben wohlmöglich bald den Ausschlag dafür, für welche Hausbank sich die Firmen entscheiden. Wir sehen jedenfalls, dass Digital Self Service wichtiger wird, nicht nur bei den Verbrauchern.“

Das SIZ begrüßt deshalb, dass IBM und PPI eine Standardlösung dafür bieten, dass Firmenkundenportal der Sparkassen mit neuen Selfservice-Funktionen auszustatten. Über ein Cockpit können Firmenkunden künftig selbst Berechtigungen setzen, um festzulegen, wer aus dem eigenen Haus etwa Verträge oder EBICS-Transaktionen signieren darf. Basierend auf einem Rahmenvertrag mit der Sparkasse können die Firmen auch selbst eigene Use-Cases im Corporate-Portal abbilden und müssen dafür nur in Ausnahmefällen die Sparkasse oder deren Support einschalten.

„Wir bieten ein handliches Werkzeug für Corporate-Portale, damit Unternehmen ihre Bankverbindung unkompliziert steuern und im Ernstfall schnell reagieren können“, sagt Dr. Thorsten Völkel, Vorsitzender des Vorstands bei PPI und zuständig für den Bereich Zahlungsverkehr. „Die Echtzeitsteuerung von Rechten und Verträgen macht die Firmen flexibler und trägt neben mehr Komfort auch zu mehr Sicherheit an der Kunde-Bank-Schnittstelle bei.“

Technisch setzt die Lösung auf die bei allen Sparkassen und einigen Landesbanken eingesetzte IBM zPlatform und dem von PPI im Auftrag des SIZ entwickelten TRAVIC-Corporate/Host auf. Mainframes wie der von IBM bieten ein hohes Maß an Sicherheit. Zudem lassen sich die gehosteten Angebote leicht skalieren. Dies gilt insbesondere für Multimandantenanwendungen wie einem Corporate-Portal, das viele Unternehmen nutzen, um mit ihrer Bank zu kommunizieren.

Weitere Infos zu den Mainframe-Solutions von PPI finden Sie unter diesem Link.

Die PPI AG ist seit 40 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktien-gesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 800 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Pressesprecher

E-Mail: geerd.lukassen@ppi.de

![]()

Future European standard: Cooperative Financial Network launches pilot phase for new payments procedure

"We are delighted to be launching this new service on the market so early, as Request-to-Pay is set to become the new standard in European payment transactions. We are convinced that our competitors, not only in Germany but throughout Europe, will also adopt the European procedure to create rapid coverage,” says Thomas Ullrich, Member of the Board of Managing Directors of DZ BANK.

DZ BANK has already successfully completed the first transaction together with R+V Versicherung, the cooperative IT service provider Atruvia, Volksbank Mittelhessen and the platform operator PAYCY, which is a subsidiary of PPI AG. A Volksbank Mittelhessen customer paid her insurance policy with R+V completely electronically for the first time. To facilitate this, R+V submitted a payment request to DZ BANK, which was sent to Volksbank Mittelhessen via the PAYCY platform. The customer was then able to authorise the payment in her online banking and the entire process took just a few seconds. Another advantage is that all the invoice details are also stored in online banking and can therefore be viewed at any time. Further transactions will follow in the next six months in the pilot phase with eight cooperative banks in order to test the overall process with customers.

"With the launch of Request-to-Pay, R+V is setting a milestone in digital payment transactions together with DZ BANK. With RTP, our customers can pay their insurance premiums easily and conveniently with just one click directly in online banking. We can process RTP payments automatically. We see RTP as a solution for the future, and we are working hard on achieving this as a Cooperative Financial Network,“ says Julia Merkel, Member of the Board of Managing Directors of R+V.

The pilot phase will initially run until the middle of 2024. There are then plans to make the service available to all customers of the cooperative banks, including both corporate and private customers.

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 800 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Pressesprecher

E-Mail: geerd.lukassen@ppi.de

![]()

Versicherungen setzen auf Cloud und KI

Trend zu Fullsuite-Produkten

Zugleich wurden ausgewählte Assekuranzen dazu befragt, welche Anforderungen eine Standardsoftware zukünftig erfüllen muss. So geht der Trend neben den bereits erwähnten Aspekten deutlich zu Fullsuite-Produkten, also der Abdeckung sämtlicher Funktionen durch ein System. Dieses muss allerdings auf allen Ebenen individuell konfigurierbar sein, um die jeweiligen Besonderheiten der Nutzer vernünftig abzubilden. Die am Markt verfügbaren Lösungen erfüllen diese Wünsche der Versicherer zum Großteil bereits jetzt. „Seit unserer letzten Marktübersicht haben alle Softwarehersteller ihre Produkte weiterentwickelt, sodass wir eine erfreuliche Übereinstimmung zwischen Nachfrage und Angebot feststellen können. Derzeit arbeiten die Entwickler nicht zuletzt daran, die großen Zukunftstrends wie KI vernünftig in die Programme zu integrieren“, sagt Tobias Kohl, Partner bei der PPI AG und Mitautor der Studie.

Nachfrage ist vorhanden

Dass insgesamt Bedarf für IT-Systeme im Bereich SHUK besteht, verdeutlicht die Tatsache, dass 80 Prozent der befragten Versicherungsunternehmen innerhalb der kommenden Jahre mindestens eine Komponente ihrer Kernsysteme ersetzen wollen. Ein Viertel plant sogar den kompletten Austausch. Vier Fünftel gehen zudem davon aus, ihre IT künftig in der Cloud zu betreiben. „Die immer schneller wechselnden Kundenanforderungen und die dadurch notwendige kurze Time-to-Market machen den Gang in die Cloud fast unumgänglich. Nur so sind Flexibilität und Skalierbarkeit zu wirtschaftlich sinnvollen Konditionen darstellbar“, sagt Tim Glenewinkel, Manager bei der PPI AG und ebenfalls Mitautor der Studie.

Informationen besser nutzen

In einem hoch dynamischen Marktumfeld besinnen sich die Versicherungsunternehmen zunehmend auf die gewinnbringende Nutzung bereits vorhandener Ressourcen, hier vor allem der in den vergangenen Jahrzehnten gesammelten Daten. In Kombination mit KI-Anwendungen versprechen sich 80 Prozent der befragten Versicherer Verbesserungen in der Risikoanalyse. Drei Viertel halten auch die Prognose von Schadenereignissen und die Automatisierung beziehungsweise Optimierung von Geschäftsprozessen für grundsätzlich lohnende Anwendungsfelder. Standardsoftware sollte die Einbindung entsprechender Funktionen möglichst einfach machen und zudem auch Optionen zur Nutzung externer Datenquellen vorsehen. Viele Hersteller haben diese Anforderungen bereits erkannt und sind dabei, ihre Angebote dahingehend auszurichten, oder haben das längst getan. „Die Versicherungen haben damit begonnen, ihren vorhandenen Datenschatz zu heben, und die Softwareanbieter unterstützen sie dabei. Das passt insgesamt auch in den Trend, Bestandssysteme abzulösen, bei denen derart zukunftsweisende Funktionalitäten häufig nur schwer integrierbar wären“, sagt Tobias Kohl.

Die Studie kann über die Website der PPI AG bestellt werden: www.ppi.de/shuk-2022

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Head of Marketing

E-Mail: gerald.nowak@ppi.de

![]()

Auf in die Wolke – aber rechtssicher

Vorab Klarheit schaffen über Prozesse und Provider

Transparenz ist gefragt beim Cloud Sourcing – sowohl beim Profil der betroffenen Prozesse als auch beim ausgewählten Dienstleister. Das PPI-Whitepaper macht klar: An erster Stelle einer Auslagerung sollte eine Wesentlichkeitsprüfung stehen, gefolgt von einer Bewertung der Kritikalität. Das Gesamtprojekt muss auf jeden Fall im hausinternen Risikomanagement des Finanzinstituts abgebildet sein. Dies bedeutet, es muss klare Verantwortlichkeiten geben, ebenso wie ausreichende Ressourcen für die Überwachung der Abläufe und zur Einhaltung der regulatorischen Anforderungen. Eine Risikoanalyse, die bei kleineren Organisationen rein qualitativ sein kann, bei größeren Unternehmungen hingegen quantitativ sein muss, liefert dann fundierte Antworten auf die Fragen: Werden Risiken durch die Auslagerung verringert oder erhöht? Was ändert sich? Auch der Cloud-Sourcing-Partner sollte intensiv unter die Lupe genommen werden. Es wäre ein Fehler, als selbstverständlich anzunehmen, dass der Serviceprovider zur Übernahme der Leistungen geeignet ist und sämtliche relevanten Regularien einhalten kann. „Wir empfehlen zudem die Ernennung eines Auslagerungsbeauftragten, die Position wird ohnehin bald verpflichtend zu besetzen sein. Warum dann nicht gleich?“, sagt Whitepaper-Mitautor Holger Bluhm, Senior Consultant bei der PPI AG.

Das Vertragswerk – komplex ist sicherer

Die Vorarbeiten und Analysen stellen eine stabile Basis für den Vertrag dar, in den neben den gängigen Standards alle Verantwortlichkeiten und Belange des Outsourcings bis hin zu Notfallplanung und Exit-Strategie gehören. Für das Cloud Sourcing müssen zudem spezifische Punkte wie Leistungsbeschreibungen, Service Level Agreements oder Bestimmungen zum Auditing vereinbart werden. „So ein Vertragswerk kann schnell einen extremen Komplexitätsgrad erreichen. Das ist aber in erster Linie der kaum überschaubaren Fülle rechtlicher Vorschriften zu verdanken und nicht dem bösen Willen der Rechtsabteilung“, sagt Frank Lohmeier.

Das Whitepaper kann auf der Website von PPI kostenlos zum Download angefordert werden: https://www.ppi.de/whitepaper-cloud-sourcing/

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Head of Marketing

E-Mail: gerald.nowak@ppi.de

![]()

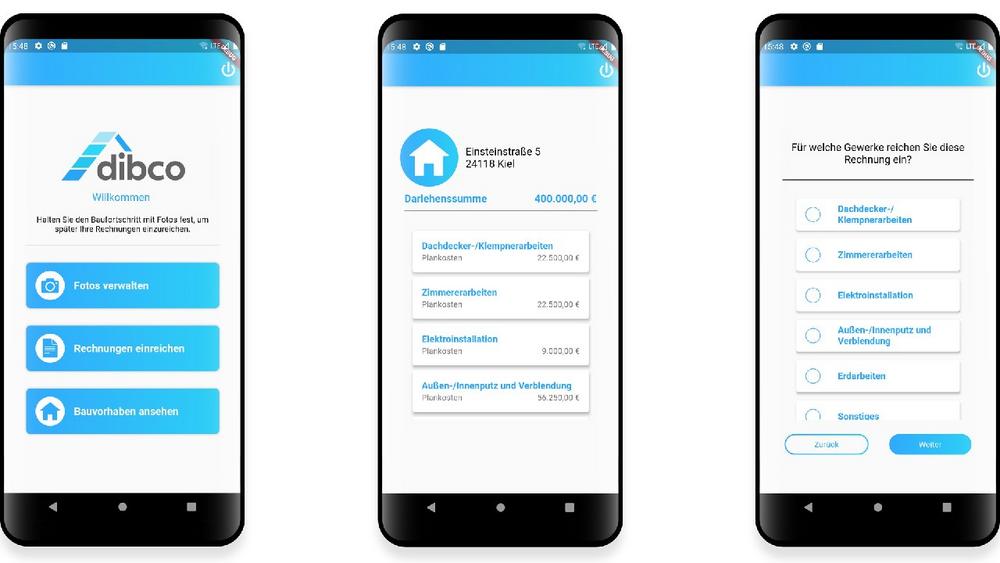

dibco: KI unterstützt Finanzdienstleister bei der Baufortschrittskontrolle

Schlankere Prüfprozesse

Rund 50 Prozent des Bearbeitungsaufwandes in der Baufortschrittskontrolle lassen sich initial so automatisieren, dank der lernenden KI wird dieser Wert mit dem weiteren Einsatz noch steigen. „Das spart Kreditinstituten erhebliche Ressourcen, die gegebenenfalls für die Prüfung wirklich kritischer Fälle oder die Beratung zum Beispiel bei Bauverzögerungen einsetzbar sind“, sagt Marc-Nicolas Glöckner, Manager bei der PPI AG. Die dibco-Technologie wurde gemeinsam mit einem der großen deutschen Baufinanzierer entwickelt.

Viel manueller Aufwand

Bislang läuft die Baufortschrittskontrolle weitgehend manuell ab. Die Sachbearbeiter bekommen von den Kreditnehmern beispielsweise Gutachten, Handwerkerrechnungen oder Fotos als Nachweise. Deren Prüfung und Bearbeitung verursacht erheblichen Aufwand. Eine zusätzliche Herausforderung dabei ist die latente Gefahr schwer zu entdeckender Betrugsfälle. Der von der PPI AG entwickelte Algorithmus ist darauf trainiert, Unstimmigkeiten in den vorgelegten Dokumenten zu erkennen. Je nach Ergebnis der Prüfung schlägt das System dem Sachbearbeiter die Auszahlung oder aber weitere Nachprüfungen vor. Das macht den Gesamtvorgang schneller und deckt zuverlässiger als bisher problematische Fälle auf.

App schafft Endkundenkomfort

Neben der KI im Backend bietet dibco Endkundenkomfort im Frontend. Die dibco-App sorgt für eine Onlineverbindung der Kreditnehmer zu ihrem Finanzdienstleister. Mithilfe der Handykamera lassen sich sämtliche benötigte Nachweise scannen und per Knopfdruck an den Baufinanzierer senden – auch mit entsprechenden Fotos des aktuellen Bauzustandes. Das verringert den administrativen Aufwand für die Bauherrn erheblich. Durch die KI-Funktionalität sind zudem Rückfragen seltener nötig und die nächste Kredittranche kommt schneller zur Auszahlung. Was wiederrum eine zeitnahe Bezahlung der Bauträger- oder Handwerkerrechnungen möglich macht sowie Ärger und Geld spart. „Mit der App von dibco bekommen Bauträger den Kommunikationskanal, den sie in einer weitgehend digitalen Welt auch erwarten. Wer möchte heutzutage noch Papier verschicken?“, erklärt Stephan Heinze, Senior Consultant bei der PPI AG.

Volle Kontrolle für den Baufinanzierer

Kreditinstitute, die dibco nutzen, behalten über ein Cockpit-Modul sämtliche Vorgänge laufend im Blick. Die Lösung funktioniert sowohl in Form eines selbst gehosteten Lizenzmodell als auch als fremdgehostetes Software-as-a-Service-Modell. Die Verbindung eines KI-Algorithmus mit einem modernen, vollelektronischen Dokumentenworkflow und nutzerzentrierten Frontends kann für Baufinanzierer den entscheidenden Vorteil in einem engen Marktumfeld bringen. „dibco sorgt für schnellere und reibungslosere Abläufe, erhöht die Kundenbindung und lässt sich perspektivisch sogar für Cross-Selling-Aktionen nutzen. Eine Win-win-Situation für alle Beteiligten“, fasst Marc-Nicolas Glöckner zusammen.

Mehr über dibco erfahren Sie auf der Website der PPI AG: https://www.ppi.de/banken/kuenstliche-intelligenz/dibco-digitaler-baufortschritts-controller/

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()

Cyberanalysetool cysmo® zeigt: Viele Exchange-Mailkonten offen für Hacker

Fast 50 Prozent sind potenziell verwundbar

Auch in Deutschland ist die Bedrohungslage ernst: cysmo®, das Echtzeit-Risikobewertungstool des Hamburger Software- und Beratungshauses PPI AG, hat in einer Stichprobe 500.000 IP-Adressen untersucht, die Outlook Web Access nutzen. Ergebnis: Fast 50 Prozent sind nach wie vor potenziell verwundbar. Angreifer sind über diese Schwachstellen in der Lage, sich an den Exchange-Servern zu authentisieren und so an sensible Daten zu gelangen.

Cyberversicherer müssen jetzt aktiv werden

Das Bundesamt für Sicherheit in der Informationstechnik (BSI) stuft die IT-Bedrohungslage als höchste Stufe „rot“ ein. Jonas Schwade, Produktmanager cysmo® bei der PPI AG erklärt „Cyberversicherer sind jetzt gut beraten, die IT-Umgebung ihrer Kunden erneut zu analysieren. Nur so können sie das Risiko Ihres Portfolios einschätzen und die Versicherten über die vorhandenen Sicherheitslücken informieren.“

Der Fokus des automatisierten Risikobewertungstools cysmo® liegt im Erkennen und Identifizieren betroffener Systeme. cysmo® verwendet hierzu ausschließlich passive Erhebungsmethoden, nutzt also nur öffentlich zugängliche Daten. „Wenn auf diese Weise schon mehrere hunderttausend potenziell betroffene Systeme identifiziert werden können, kann man nur erahnen, was aktiv vorgehende Angreifer für Möglichkeiten haben“, sagt Jonas Schwade.

Minutenschnelle Analysen, direkt verfügbar

Mit cysmo® haben Cyberversicherer die Möglichkeit, die Bedrohungssituation von bestehenden, aber auch potenziellen Kunden in Minutenschnelle zu analysieren. Ergebnis ist ein detaillierter Report, der dem Versicherer und dem Unternehmen eine erste Einschätzung der bestehenden Cyberrisiken erlaubt sowie Gefahren- und Schwachpunkte aufzeigt. Auf dieser Basis können Assekuranz und Kunde gemeinsam die passende Versicherungslösung finden. Als browserbasierte Anwendung kann cysmo® direkt genutzt werden, es ist keine aufwändige Integration in die Unternehmens-IT notwendig.

Weitere Informationen unter: www.cysmo.de/business-suite

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Rund 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()

Mehr Cyber-Sicherheit für Europa – cysmo® & W. R. Berkley Europe AG: Eine Erfolgsstory geht weiter

Nach einer erfolgreichen Demophase im Jahr 2019 hat sich W. R. Berkley Europe AG nicht nur dazu entschlossen, cysmo® langfristig in das Produktangebot in Deutschland und Österreich zu integrieren, sondern hat diese Entscheidung bereits im Jahr 2020 auf den spanischen Markt erweitert; Skandinavien könnte bald folgen.

Innovation und Automatisierung als Must-have eines Cyber-Versicherers

cysmo®, die automatisierte Cyberrisk-Rating-Software der PPI AG, ist mittlerweile verfügbar als Bestandteil der Cyber-Versicherung von Berkley Deutschland. Die Analyse von Cyber-Risiken konnte durch die Hinzunahme von cysmo®-Echtzeit-Daten erweitert und stärker digitalisiert werden, was sich wiederum in der Qualität und Aussagekraft der Risikobewertung widerspiegelt. Gleichzeitig freuen sich die Cyber-Versicherungskunden der Berkley Deutschland über zusätzliche und kostenlose Serviceleistungen wie einer Management Summary inklusive Handlungsempfehlung. So ist es nicht verwunderlich, dass auch weitere europäische Niederlassungen der W. R. Berkley Europe AG auf die innovative Bewertungssoftware zurückgreifen beziehungsweise eine Nutzung in Betracht ziehen.

„cysmo® hat uns, aber auch unsere Kunden vor allem durch die Qualität der Daten, den zusätzlichen Blickwinkel auf die IT-Infrastruktur und die Informationen zur aktuellen Angreifbarkeit der IT-Infrastruktur überzeugt“, sagt Manuel Metz, Head of Cyber bei W. R. Berkley. „Zusätzlich wird das Produkt permanent weiterentwickelt und bietet uns immer wieder neue Einsatzmöglichkeiten“.

Alle drei Monate wird eine neue Version von cysmo® auf den Markt gebracht. Einmal im Jahr erfolgt dann ein großes sogenanntes Major-Release. „Uns ist es wichtig, dass cysmo® kein statisches Produkt ist, da auch der Cyber-Markt nicht statisch ist“, erklärt Jonas Schwade, Product Manager von cysmo®. „Wir sind daher sehr stolz darauf, dass wir mit der Version 4.0 eine neue Vertriebssicht in cysmo® integrieren konnten, die die Kundeninteraktion für alle beteiligten Parteien noch angenehmer gestalten soll.“ Die aktuelle Version von cysmo® unterstützt bereits die Sprachen Deutsch und Englisch. Ab Ende des Jahres steht dann auch eine spanische Version zur Verfügung und weitere sollen folgen.

Zusätzlich neue Services

Doch hier endet die Reise der W. R. Berkley Europe AG noch nicht. „Wir planen die Nutzung für unsere Vertrauensschadenversicherung und die automatisierte Integration von cysmo® in unser Underwriting. Damit können wir die Risikoprävention und das Risikomanagement weiter digitalisieren und qualitativ hochwertiger gestalten“, erklärt Manuel Metz. Möglich gemacht wird dies durch die nahtlose Integration der REST-API von cysmo®.

Leistungsversprechen

cysmo® ist aktuell in Deutschland das einzige Cyber-Risiko-Bewertungstool mit einem 100%igen Fokus auf den Einsatz in der Versicherungswirtschaft. Bei Rückfragen zu Inhalten steht der cysmo® Support jederzeit gern mit seiner persönlichen Expertise zur Verfügung. Bei Fragen und für weitere Informationen zur Cyber-Versicherung der W. R. Berkley Europe AG und dem Einsatz von cysmo® kontaktieren Sie bitte den Versicherer direkt. Ihr Ansprechpartner in Sachen Cyber-Versicherung ist Manuel Metz, Head of Cyber bei Berkley Deutschland.

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Mehr als 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Manager Digital Marketing / Digital Experience

Telefon: +49 (211) 97552-5014

Fax: +49 (211) 97552-5111

E-Mail: Hannah.Gross@ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()

PPI AG und Broadridge kooperieren, um Payments-as-a-Service für den europäischen Markt anzubieten

Aufgrund steigender Marktdynamik und kürzeren Innovationszyklen in der Zahlungsverkehrsbranche ist es wichtig, dass Banken auf neue Technologien setzen und aktuelles Fachwissen nutzen, um agil zu bleiben und ihre Wettbewerbsfähigkeit zu steigern. Spezialisierte Zahlungsverkehrsanbieter können dabei helfen, die neuesten Entwicklungen für den Zahlungsverkehr und die Unterstützung für den Operationsbereich zu managen.

„Unsere Zusammenarbeit mit der PPI AG ist das Ergebnis eines signifikant gestiegenen Marktbedarfs nach innovativen Zahlungsverkehrsangeboten. Viele Banken werden durch Altsysteme belastet, deren Pflege und Weiterentwicklung nicht mehr nachhaltig ist, wenn auf die Geschwindigkeit des Wandels reagiert werden soll. Gleichzeitig müssen Banken ihr Aufwand-Ertrags-Verhältnis drastisch senken, während ihre Kunden einen hochwertigen Service verlangen“, sagt Andreas Günther, Geschäftsführer von Data Control Solutions für Broadridge in Deutschland. „Anstatt weiterhin in ihre eigene Zahlungsinfrastruktur und Ablaufroutine zu investieren, kann ein spezialisierter Zahlungsanbieter mit neuen Technologien helfen, den Zahlungsverkehr leistungsfähiger und wettbewerbsfähiger zu gestalten und betriebliche Abläufe zu optimieren. Payments-as-a-Service bietet eine zeitgemäße Antwort auf die aktuellen Herausforderungen. Durch die Zusammenarbeit mit der PPI AG können wir gemeinsam Banken helfen, ihre aktuellen Bedürfnisse und Herausforderungen zu erfüllen und sich auf das, was als nächstes kommt, vorzubereiten.“

Die neue Lösung hat bereits ihren ersten Kunden gewonnen, eine in Europa ansässige Geschäftsbank, die im Firmen- und Privatkundengeschäft tätig ist.

Dr. Thorsten Völkel, Vorstandsvorsitzender der PPI AG, fügt hinzu: „Wir freuen uns sehr, unsere Zusammenarbeit mit Broadridge mit dem neugeschaffenen Marktangebot auszubauen. Wir sind nun in der Lage, Payments-as-a-Service in der gesamten Bandbreite der Zahlungsabwicklung für Banken anbieten zu können. Seit längerem sehen wir für dieses Angebot eine zunehmende Marktnachfrage. Die PPI-Zahlungsverkehrslösung kombiniert dabei alle Zahlungsarten in einer hybriden Plattform, sodass Skaleneffekte im Massenzahlungsverkehr realisiert werden können und trotzdem die Individualität der Bank im Korrespondenzbankgeschäft bewahrt werden kann. Durch die Zusammenarbeit mit Broadridge können wir Banken unsere führende Technologie als SaaS anbieten. Gleichzeitig unterstützen wir unsere Kunden mit unseren Zahlungsexperten bei der Transition auf die neue Lösung.“

Payments-as-a-Service ist eine moderne, gehostete Zahlungsplattform mit Anbindung an alle Marktinfrastrukturen. Ergänzt wird das Angebot durch Managed Services und die Unterstützung durch sachkundige Zahlungsverkehrsspezialisten. Rund um die Kernzahlungsplattform bietet der Service AML- und Sanktionen-Screening, intelligenten Abgleich, Transaktionsüberwachung und die Verwaltung von Ausnahmen.

PPI ist ein auf Zahlungsverkehr spezialisierter Anbieter für Beratungsleistungen und Softwareprodukten mit Niederlassungen in vier europäischen Ländern. Die Produkte von PPI decken die komplette Prozesskette für den Zahlungsverkehr für Banken ab – vom Kundenkanal über die Kernverarbeitung von Zahlungen bis hin zur Kommunikation zwischen Banken: end-to-end aus einer Hand. Das Beratungsportfolio im Zahlungsverkehr reicht von strategischen und fachlichen Themen hin zu zahlungsbezogener IT-Expertise. PPI berät seine Kunden in verschiedenen Bereichen wie ZV-Strategie, Regulierung, Instant Payments, SEPA, Individualzahlungsverkehr und kartenbasiertem Zahlungsverkehr.

Mehr Informationen zu PPI finden Sie unter www.ppi.de/payments/

Über Broadridge

Broadridge Financial Solutions, Inc. (NYSE: BR), ein weltweit führendes Fintech-Unternehmen mit einem Umsatzvolumen von 4 Milliarden US-Dollar, ist ein führender Anbieter von Anlegerkommunikation und technologieorientierten Lösungen für Banken, Broker/Händler, Vermögensverwalter und Unternehmensemittenten. Die Infrastruktur von Broadridge untermauert die Proxy-Voting-Dienste für über 50 Prozent der öffentlichen Unternehmen und Investmentfonds weltweit und verarbeitet im Handel mit festverzinslichen Wertpapieren und Aktien durchschnittlich mehr als 8 Billionen US-Dollar pro Tag. Broadridge ist Teil des S&P 500® Index und beschäftigt über 12.000 Mitarbeiter in 17 Ländern.

Mehr Informationen zu Broadridge finden Sie unter www.broadridge.com

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Manager Digital Marketing / Digital Experience

Telefon: +49 (211) 97552-5014

Fax: +49 (211) 97552-5111

E-Mail: Hannah.Gross@ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()

Cyberrisiko Mailverschlüsselung! 97 Prozent deutscher Unternehmen sind betroffen – Sparkassen halten dagegen

Als die GVV den cysmo®-Check für die Domain der Kreissparkasse Köln durchgeführt hat, staunte man nicht schlecht. „100 Prozent im Bereich der Mailverschlüsselung, das sieht man extrem selten“, lobte der Leiter der Abteilung Ver-/Betrieb, GVV-Kommunal, Joachim Krampetzki das Ergebnis der Kreissparkasse Köln.

Auch wenn die Mailverschlüsselung nur ein Teilaspekt der Cybersicherheit eines Unternehmens ist und für sich allein noch kein vollumfängliches Bild eines Risikoprofils zeichnet, so ist doch gerade die Mailkommunikation für viele Unternehmen als geschäftskritisch anzusehen.

Dies nahm die PPI AG, Hersteller des Cyberrisikobewertungstools cysmo®, zum Anlass, um in einer Stichprobe von 3.000 zufällig ausgewählten Unternehmen die Aktualität der Verschlüsselungsversionen zu prüfen.

Mailverschlüsselung – Risiko Datenverlust

Wenn zwei Mailserver miteinander kommunizieren, werden alle Daten (Mails) auf dem Transport verschlüsselt. Dazu wird die sogenannte TLS (Transport Layer Security)–Technologie verwendet. Der Vorgänger von TLS heißt SSL (Secure Sockets Layer) und stammt noch aus den 90er Jahren. Zwei miteinander kommunizierende Mailserver einigen sich im Vorfeld auf die „beste“ Version, die dann beide bei der Kommunikation verwenden. Als Unternehmen muss man sich nicht zwingend für eine Version entscheiden. Es besteht auch die Möglichkeit, eine Vielzahl von Versionen parallel zu unterstützen. Können sich die Mailserver nicht auf eine Version einigen, weil zum Beispiel das eine Unternehmen nur aktuelle und das andere nur veraltete Versionen verwendet, ist eine Kommunikation nicht möglich.

„Leider sehen wir noch viele Unternehmen, die zusätzlich zu den aktuellsten Verschlüsselungstechnologien auch ältere, unsichere Versionen verwenden. Vermutlich aus der Angst getrieben, dass sie für ihre Kunden, die ausschließlich ältere Versionen verwenden, nicht mehr erreichbar sein könnten“, erklärt Sebastian Scholz, Partner bei der PPI AG.

Cyberkriminelle bedienen sich bei einem Angriff der sogenannten „Downgrade Attacke“. Hierbei wird der Mailserver dazu gezwungen, eine möglichst alte und unsichere Verschlüsselungstechnologie, die noch im Einsatz ist, für den Transport der Mail zu verwenden. In diesem Fall kann sie dann vom Angreifer abgefangen und entschlüsselt werden, das heißt Daten können unter Umständen mitgelesen werden.

Stichprobe deckt auf – Unternehmen im Irrglauben

Die PPI AG hat bei einer Stichprobe von 3.000 Unternehmen, welche hinsichtlich der im Einsatz befindlichen Versionen getestet wurden, Folgendes festgestellt:

- Der vom BSI (Bundesamt für Sicherheit in der Informationstechnik) empfohlene Mindeststandard (TLS Version 1.2) wurde nur von drei Prozent der Unternehmen umgesetzt.

- 97 Prozent hingegen setzten zusätzlich veraltete beziehungsweise unsichere Verschlüsselungstechnologien ein.

„In unserer Analyse konnten wir feststellen, dass die Sorge der Unternehmen bezüglich einer Nichterreichbarkeit unbegründet ist“, fährt Sebastian Scholz fort. „Lediglich 0,1 Prozent der Unternehmen hatten ausschließlich veraltete Verschlüsselungstechnologien im Einsatz.

Sparkassen als Best-Practice-Beispiele

Die Kreissparkasse Köln gehört zu den drei Prozent, die die Empfehlungen des BSI erfolgreich umgesetzt haben. Die Sparkassen (Finanz Informatik) haben für den Mailverkehr nur die TLS-Version 1.2 aktiviert und sind damit Vorzeigebeispiele hinsichtlich der Mailverschlüsselung.

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Mehr als 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Manager Digital Marketing / Digital Experience

Telefon: +49 (211) 97552-5014

Fax: +49 (211) 97552-5111

E-Mail: Hannah.Gross@ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()

Neue Studie zu M2M-Payments skizziert Herausforderungen und Chancen für Finanzdienstleister

Die aktuelle Infrastruktur wäre überfordert

Für Zahlungsdienstleister gehören M2M-Payments daher zu den bedeutendsten Themen. Daher ist es sinnvoll, heute schon mit den Vorbereitungen zu beginnen und die Geschäftsprozesse auf die neue Technologie anzupassen. Unter den vielen Herausforderungen ist das Thema Compliance nur ein Beispiel: In wessen Namen handelt die Maschine? Ist sie vertrauenswürdig? Wer ist der wirtschaftlich Berechtigte? Künftig heißt es also neben Know Your Customer (KYC) auch Know Your Object (KYO). Zudem sind erhebliche Anpassungen der IT-Landschaft notwendig, sowohl auf der Softwareseite als auch bei Rechenleistung und Verfügbarkeit. „Neue Identitäten und Zertifikate, Prozessanpassungen sowie Milliarden zusätzliche Transaktionen werden europäische, historisch gewachsene Systemlandschaften endgültig an ihre Grenzen bringen“, so Managing Consultant Titsch.

Am Scheideweg: Anbieter datenbasierter Lösungen oder reine Abwickler

Die Zeit läuft also, nicht zuletzt aufgrund der gut aufgestellten Mitbewerber. Große Plattformen und Betreiber geschlossener Ökosysteme, wie zum Beispiel Anbieter autonomer Automobilflotten, haben schon mit konzeptionellen oder technischen Vorarbeiten begonnen. „Wenn die Finanzinstitute nicht jetzt anfangen, die Grundlagen für die zukünftige Nutzung von M2M-Payments zu schaffen, laufen sie Gefahr, nur noch zuschauen zu können, während andere den Markt rund um IoT-Dienstleistungen unter sich aufteilen“, erklärt Michael Titsch.

Neue Leistungsangebote denkbar

Aus dieser Marktsituation ergibt sich die Grundsatzfrage, die jedes Unternehmen für sich selbst schnellstmöglich beantworten sollte: Tritt der Zahlungsdienstanbieter als reiner Infrastrukturanbieter auf oder entwickelt er selbst Kundenlösungen und datenbasierte Geschäftsmodelle? Letzteres bietet einige Vorteile, setzt aber voraus, dass die Institute sich entweder selbst „auf“ den Geräten etablieren oder zumindest als Datenaggregator positionieren. Daraus lassen sich Leistungsangebote ableiten, beispielsweise die Lancierung neuer, verbrauchsorientierter Finanzierungsmodelle.

Gesetzliche und technische Grundlagen bald vorhanden

Noch finden M2M-Payments nur in kleineren Pilotprojekten statt, nicht zuletzt, weil die rechtlichen und technischen Voraussetzungen noch fehlen. Aber die Anpassung des Rechtsrahmens auf nationaler und europäischer Ebene ist derzeit in Arbeit. Zu klären sind vor allem Haftungsfragen und die Ausgestaltung der Rechtspersönlichkeit von Maschinen. Technisch steht zunächst das Thema „Sichere Maschinenidentität“ im Vordergrund. Ist dies zufriedenstellend gelöst und der legislative Unterbau geschaffen, liegt der Ball für die Implementierung von M2M-Payments im Spielfeld der Marktteilnehmer und damit auch der Finanzdienstleister. „Viel Zeit zur Vorbereitung bleibt ihnen nicht mehr“, mahnt der Experte.

Die Studie „Internet of Payments“ kann jetzt auf der Website der PPI AG kostenlos heruntergeladen werden: www.ppi.de/studie-iop

Die PPI AG ist seit über 30 Jahren als Beratungs- und Softwarehaus erfolgreich für Banken, Versicherungen und Finanzdienstleister tätig. Als stabil wachsende Aktiengesellschaft in Familienbesitz verknüpfen wir Fach- und Technologie-Know-how, um Projekte kompetent und unkompliziert umzusetzen. Im Zahlungsverkehr nehmen wir in Europa mit unseren Standardprodukten eine marktführende Stellung ein. Mehr als 700 Mitarbeiter konzentrieren sich dabei ganz auf den Erfolg unserer Kunden.

PPI AG

Moorfuhrtweg 13

22301 Hamburg

Telefon: +49 (40) 227433-0

Telefax: +49 (40) 227433-1333

http://www.ppi.de

Manager Online Marketing

Telefon: +49 (211) 97552-5014

Fax: +49 (211) 97552-5111

E-Mail: Hannah.Gross@ppi.de

Head of Marketing

Telefon: +49 (40) 227433-1647

E-Mail: gerald.nowak@ppi.de

![]()